ここで書いているのはワシの不動産投資の経験談、個人的な意見であり、不動産投資を勧めるものではありません。不動産投資において「絶対儲かる」という事はありません。不動産の購入は多数の経験者の意見を参考に、正しいデータ、最新の情報を用いて、購入の最終判断は自己責任で行ってください。ワシの考え方、経験が皆さんに何らかのお役に立てれば、と考えます。 豪州不動産の売買を想定して書いています。

【2020年3月14日 追記】 ある方から以下のような指摘を受けましたので追記します。Depreciationの分類は非常にややこしいので、不明な場合はAccountant等に相談されることをお勧めします。

<<ある方から頂いたコメント>> ”減価償却ですが正確にはCaptial Allowance (Div 43) とDepreciation (Div40)に分かれているのでこの点注意したほうがいいですよ。 CGTの計算で参入されるのはDIv 43の方のみです”。

【2021年1月9日 追記】 TAXを勉強してて更に分かりました。このDivision40と43は呼び方が多数あるのが「ややこしさ」を倍増している感があります。以下 備忘録も兼ねて記載しておきます。

Div 40 = Plant & Equipment / Capital Allowance (Depreciation) /Capital Expenditure : Air conditioning unit. Blinds. Carpet. Light shades. Oven. Rangehood. Ventilation fan等.

Div 43 = Capital works (Depreciation) / Buiding Write off : 建物等

投資物件を持ってて良かったなあ~と思う事

ワシは株にはあまり向いていないみたいで何度かチャレンジしたけど、やはりなんか合わない。あのドーンと上がったり、ダーンと下がったりがせわしくてしょうがない。よって、やはりこれからも不動産に絡んだ人生を送ると思う。

今まで何度も思っているが、本当に不動産投資の師匠Mさんに出会えて良かった。(出会いのお話<<==ココ) 家が1軒しかないのと、もう1軒持っているのでは、何よりも「心に余裕」が出来る。何かあれば「投資物件売ったら何とかなる」という気持ちがいつでも持てるのが、精神衛生上非常に良いと思っている。

長い人生山あり、谷あり。予期せぬ事、予期せぬ出費はいつ何時あるか分からない。

たとえローンを完済した持ち家に住んでいて、何か大きな問題があっても自宅は売れない。それは最後の砦だから。

初めての投資物件をちゃっちゃと売りました

投資物件については、全く感情的なものは一切なく、【いつでも必要とあれば売る】覚悟でいる。せっかくの初めての不動産投資物件をわずか3年で手放した。もし銀行が【持っていても良いよ】と言ってくれるならば持つのに越したことはないが、ワシはいつも【限界ギリギリ(か、ちょい上)】位の与信なので、余裕が全くない。

余談だけど、ワシは現在、全くRefinanceができない。何故ならばN銀行が【与信判定をはるかに超える状態】(スルガ銀行状態?)で貸してくれているから。他銀行に言わすと、【これは年収$500Kレベルのローンだ】(そんなに年収ないです)とか【そのままN銀行で借りといたほうが良い】とか言われる始末。 どちらかと言えば「寄ってくるなあ~状態」。

日本ではどうか知らないが、豪州では借りれば借りるほど「リスクの高い奴」扱いされ、だんだんと銀行も相手にしてくれなくなる。日本の銀行ドラマの支店長の【お得意様への揉み手】などもっての外。

閑話休題

2001年はワシの不動産投資人生の大きなターニングポイントの年でした。当時(多分豪州不動産ブームの前夜)、まだまだ銀行の与信審査は現在と比べて甘く、結局【2001年の1年間で、3軒買って1軒売却】した。

当時3軒目を購入するために、どうしてもこの最初の投資物件を売らないと銀行から新規融資がおりそうになかったので、ちゃっちゃと売却をしました。

初めてのオークション(売る側)

売却の際、生まれて初めてのオークション参加、それも売る側として。オークション前日までの不動産屋からの情報だと、あまりserious buyer(真剣な購入者)がいないという事だった。オークションは買う人も不安だけど、売る人も不安なんですよ。

念のためダミービッター(委託されたオークション参加者。今では違反です)に参加してもらってオークション開始。途中まではダミービッダーしかビットせず、だめかと思ったけど最後の最後で若い女の人が参加して落着。なんと彼女は今までの内覧に一回も来ておらず、全くのノーマーク。オークションの当日の直前にフラっと初めて来て、10分程内覧し、そしてオークションで購入してくれた。まるでミルクバーで牛乳を買うかのように。。。。

いろんな人がいますね。

しぶしぶCapital Gain Tax (あなた儲けましたねタックス : CGT)払いました

このブログ見ているあなた! ラッキーですよ! 痛い目会う前に勉強してますよ!

ワシはだいたい【甘く見て行動して、痛い目にあって、反省して、取り返す】みたいな人生送っている。まあ性分だからしょうがない。投資物件を売却したら【Capital Gain Tax】が掛かるという事も、後になって初めて知った。

最初【Capital Gain】の意味も分からず、師匠から聞いて唖然となった。。。。「えっ、いっぱい税金払うの?」

ATO Capital Gain Taxの説明 <<==ココ

しかしCapital Gain は自宅の売却には掛かりません。(勿論自宅は減価償却はできません)

(2020年3月14日追記)

DepreciationとCGTとの関係 その1<<==英文ですが

DepreciationとCGTとの関係 その2<<==英文ですが

またCapital Gain は物件を1年以上保持していると、半額として扱います。例えば$100KのCapital Gainでも$50Kの扱いになります。(Capital Gain Discount)

実際Capital Gainはどのように掛かるか?

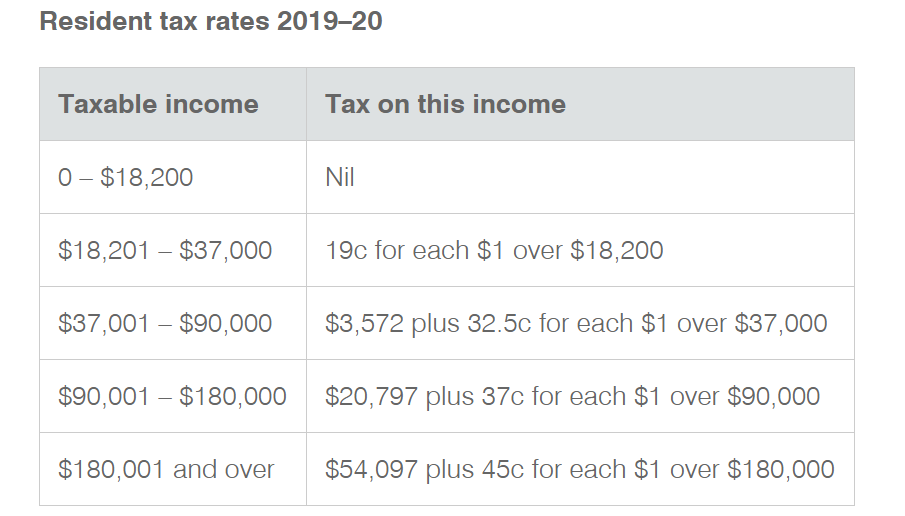

本来はMedicare、その他もあるのでもう少し計算はややこしいんですが、非常に簡単に説明するとTaxable Income (Expense など全部引いた収入)にNetのCapital Gain (売却費用、Discount、諸費用等を引いた後のGain) を追加した感じでザクっと計算すると、以下のような感じでIncomes Tax / Capital Gain Tax が掛かります。(非常に単純化しています)

Taxable Income $ 50,000 とします。そうすると通常のIncome Tax は$3,572 + (50,000 – 37,000) x 0.325 = $ 7,797となります。

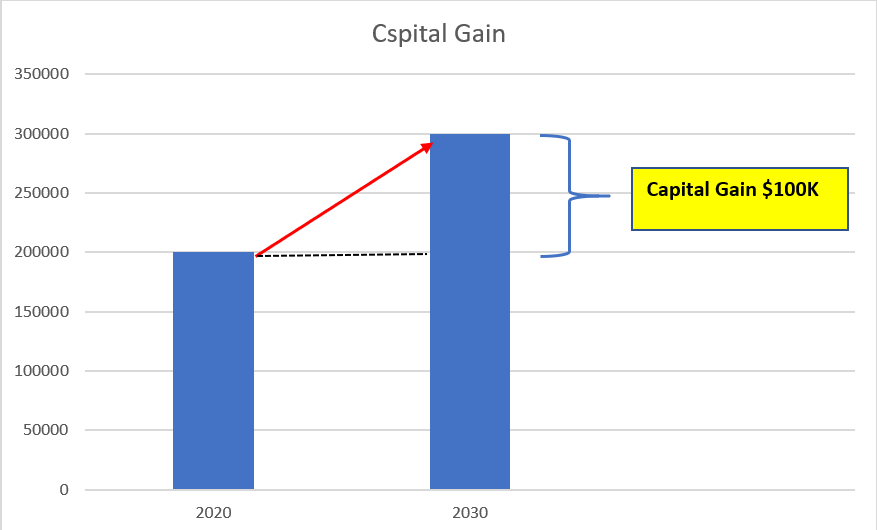

$200,000で購入した投資物件を10年後に$300,000で売却したとして、単純に$100,000のCapital Gain。でも1年以上保持しているのでCapital Gain DiscountされてNet で$50,000のCapital Gainとします。(諸費用は無視しています)

元々のTaxable Incomeに$50,000が追加され、Taxable Incomeは100,000となります。これで以下の表からTaxは

$20,797 + (100,000 – 90,000) x 0.37 = $24,497

最初 $7,797 だったTaxが$24,497 となり 約$16,700 増となります。

つまりCapital Gain Dicount後の$50,000後の約3割ちょいに売却分のTAXが余計に掛かります。(割合は年収に依る。年収が高ければ比率はもっと高くなる)

本題 Depreciation(原価償却)した不動産を売却したらどうなるか?

Depreciation(原価償却)していない場合

以下に簡単なグラフを描きました。2020年に$200,000で購入した投資不動産が 2030年に $300,000 で売却したとします。この場合のCapital Gain は$100,000、Capital Gain Discountで$50,000になります。この場合のTax増加分は前述の式で$16,700でした。

Depreciation(原価償却)した場合

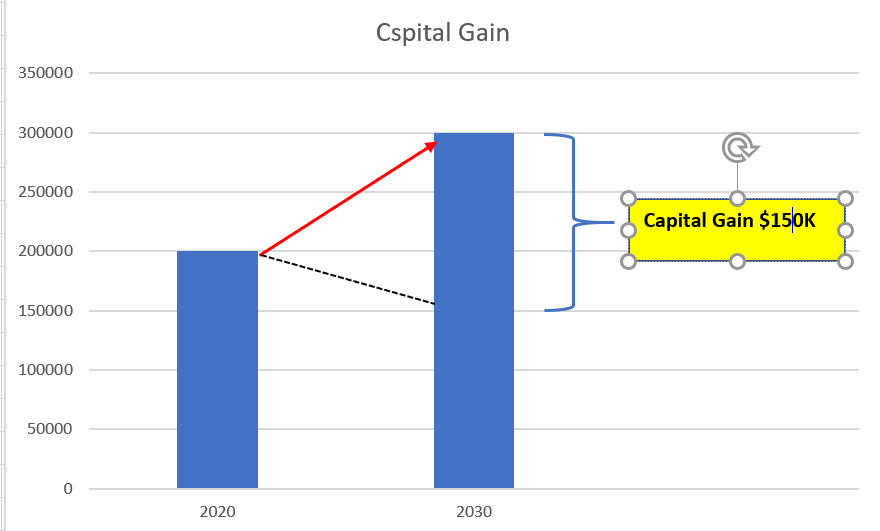

Depreciationは家屋に依るので一概にはいえませんが、説明用として10年で$50,000減価償却したとします。2020年に$200,000で購入した投資不動産が 2030年に $300,000 で売却したとします。

先ほどの例ですとCapital Gain は$100,000でしたが、減価償却した場合 Capital Gainは $100,000に減価償却額が加算され$150,000となり、Capital Gain Discountで$75,000になります。

この場合のTaxは$20,797 + (125,000 – 90,000 )x 0.37= $33,747、当初の$ 7,797 と比べて$25,950の増加になり、前述の減価償却しない場合の$16,700と比べ$9,250も増えます。

もうお分かりと思いますが、減価償却費$ 50,000で10年間 節税した分、投資不動産売却時にCapital Gain Taxを払っている=今までの節税分がぶっ飛ぶ事になります。

結局 新築の減価償却 Depreciationは意味はないのか?

もしいずれ売却するならば個人的に言うと【意味はない】と思います。上述の説明のようにせっかく節約した税金も、売却すれば今までの節税額が一度にぶっ飛びます。ただ【売らなければ】、そのまま節税はできるので、意味がない事はないです。

豪州は「贈与税」が無いので、もしあなたに不幸があっても、そのまま贈与税も掛からず物件は家族のものになりますが、その際(もしくは後で)、もしご家族が物件を売却するとなると「Capital Gain Tax」が掛かります。まあ、その時は天国にいると思うので、そこまでは気にする必要はないと思いますが。。。。

いずれにせよ、減価償却費は売却益に加算されます。

くれぐれも良く考えて、「Tax Benefitがありますよお~」という不動産屋さんの言葉をあまり鵜呑みにしない方がいいかもしれません。

まとめ Capital Gain Taxを払わないようにするにはどうすれば良いのか?

- 無職、無収入の時に売却すると相対的に収入が少ないのでTAXを支払う額は減ります。例えば引退後とか。

- 通常のExpense(一年で償却)のレシートは5年間の保存がATO(Australian Tax Office : 税務局)から求められていますが、売却した物件のDepreciation(原価償却)分のレシートは売却してから5年なので、状況によってはものすごい長期(例えば10年間投資物件を保持して売却した場合、10年+5年=15年)レシートを持ち続ける事になります。もしATOのAuditing(税務調査)がその期間にあれば「見せなくてはいけない資料」となります。逆にAuditingが無ければ「あ、間違ってこの前の引っ越しの時に捨てちゃったあ~」という事も言えるかも知れませんが。。。。。

- ずばり、【投資不動産は売却しない】。(可能ならば)

- 可能ならば売却ではなく、Equityを引き出す算段があれば売却しなくて済む。(ローンを増額して引き出すとか)

- (ビクトリア州の場合)、不動産の売却はState Revenue Office(SRO)がLand Tax(不動産税)のために管理しているので、【売却したかどうかはSROに完全にモニターされています】。またSROとATOは非常に仲良しでデータを共有しています。よって不動産売却年の税金申告時に「Capital Gain はありませんでした」などとやると、一発で見つかります。税金は賢く減税して正直に申告が一番です。ご注意ください。

- しつこいようですが、現在自宅でも将来投資物件になる場合があるので、自宅の改修などに使った大きな金額のレシートは一応ずっと持っていた方が良い。Depreciationのレシートは売却後の5年間保持が義務付けられているので、支払ってから5年経過でレシート廃棄できるものとは扱いが違います。お気を付けください。

では また!